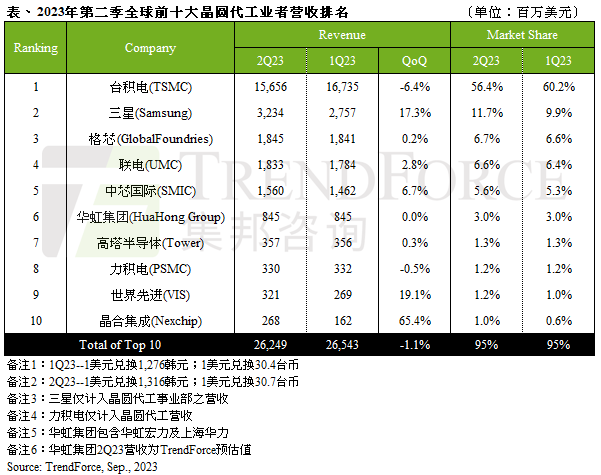

TrendForce集邦咨询表示,电视部分零部件库存落底,加上手机维修市场畅旺推动TDDI需求,第二季供应链出现零星急单,成为支撑第二季晶圆代工产能利用与营收主要动能,不过此波急单效益应难延续至第三季。另一方面,主流消费产品智能手机、PC及NB等需求仍弱,导致高价先进制程产能利用率持续低迷,同时,汽车、工控、服务器等原先相对稳健的需求进入库存修正周期,影响第二季全球前十大晶圆代工产值仍持续下滑,环比减少约1.1%,达262亿美元。此外,由于本季供应链急单主要来自LDDI、TDDI等,相关订单回补带动与面板景气高度相关的晶合集成(Nexchip)回到第十名。

先进制程需求弱冲击台积电营收

第三季部分业者表现有望回稳

台积电(TSMC)第二季营收衰退至156.6亿美元,环比减少幅度收敛至6.4%。观察7nm(含)以下先进制程变化,7/6nm制程营收成长,但5/4nm制程营收则呈衰退。第三季受惠于iPhone新机生产周期,可带动相关零部件拉货动能,加上3nm高价制程将正式贡献营收,将弥补成熟制程动能受限困境,预期台积电第三季营收有望止跌回升。

三星(Samsung)第二季晶圆代工事业营收为32.3亿美元,环比增长17.3%(仅计入晶圆代工营收)。第三季同样受总体经济形势影响,导致Android智能手机、PC及笔电等主流需求不明,八英寸产能利用率持续下探,尽管第三季开始将有苹果(Apple)新机带来备货活动,但营收成长幅度有限。格芯(GlobalFoundries)第二季营收与第一季大致持平,环比增长仅0.2%,约18.5亿美元,其中智能手机及车用领域等营收均有成长;网通则有缩减。第三季同样受总体经济形势影响,但格芯能承接来自美国航天、国防、医疗等特殊领域芯片代工,及车用相关订单与客户签订长约(LTA)而较为稳定,有效支撑格芯产能利用率,故预期第三季营收应持平上一季。

联电(UMC)第二季受惠于TV SoC、WiFi SoC等零星急单,第二季营收约18.3亿美元,环比增长2.8%。第三季由于终端消费未有全面复苏迹象,急单效应开始消退,预期产能利用率及营收均会下滑。基于零星订单复苏及中国大陆本土替代效应,中芯国际(SMIC)第二季营收环比增长6.7%,达15.6亿美元。总产能利用率整体较第一季回升,但八英寸营收仍持续走弱;十二英寸则环比增长约9%,显示替代效应主要源自Driver IC(AMOLED DDI、TDDI)、NOR Flash、MCU等,有效支撑营收成长。尽管今年旺季效应较弱,但中芯国际出货与产能利用率有望持续改善,带动第三季营收增长。

第二季排名第六至第十名业者最大变动为晶合集成重回第十名,其余业者排名无变动。华虹(HuaHong Group)、高塔半导体(Tower)、力积电(PSMC)第二季营收大致与前季持平或略减,预期第三季营收走势同第二季。值得注意的是,第二季由于供应链急单多来自面板产业,相关业者世界先进(VIS)、晶合集成受惠,世界先进基于LDDI急单,第二季营收环比增长19.1%,达3.21亿美元,大小尺寸DDI、PMIC营收均有成长,然终端需求尚未全面回温,虽第三季营运仍能成长,动能将受到抑制。

晶合集成第二季营收环比增长高达65.4%,达2.68亿美元,再次超越东部高科(DB Hitek)重返第十名。其中,主要受惠于LDDI、TDDI等库存回补急单,及55nm较高价制程产能开出并成功出货,带动晶合集成第二季产能利用率回升至60~65%,且贡献营收急遽成长。尽管消费性电子需求尚未全面回温,但基于中国大陆本土替代趋势,加上晶合集成积极促销抢市,并且适逢下半年CIS客户新品进入备货量产,第三季晶合集成产能利用率及营收均预期会再提升。

展望第三季,下半年旺季需求较往年弱,但第三季如AP、modem等高价主芯片及周边IC订单有望支撑苹果供应链伙伴的产能利用率表现,加上少部分HPC AI芯片加单效应推动高价制程订单。TrendForce集邦咨询预期,第三季全球前十大晶圆代工产值将有望自谷底反弹,后续缓步成长。